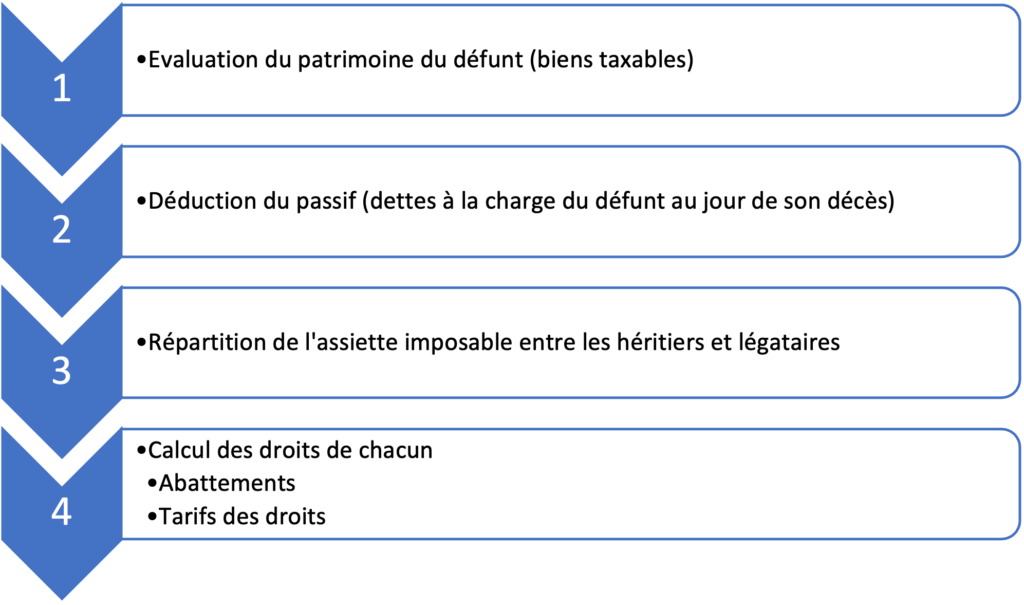

Pour déterminer le montant des droits de succession, un état du patrimoine du défunt doit être réalisé. L’assiette sur laquelle les droits sont calculés correspond à la différence entre l’actif imposable et le passif déductible. Cette assiette est ensuite répartie entre les héritiers et légataires en fonction de leurs droits dans la succession.

Sur quelle base sont calculés les droits de succession ?

Les droits de succession sont calculés sur la part de l’actif net de succession revenant à chaque héritier ou légataire. Le calcul est effectué en trois étapes :

- Application d’un abattement, en fonction du lien existant entre le défunt et l’héritier ou légataire ;

- Calcul des droits selon un tarif qui varie en fonction du lien précité ;

- Application de la réduction de droits en faveur des mutilés de guerre, le cas échéant.

Les abattements applicables

| Succession au profit des ascendants ou des enfants | 100 000 € |

| Succession au profit des frères et soeurs | 15 932 € |

| Succession au profit des neveux ou nièces | 7 967 € |

| Succession au profit de personnes handicapées, cumulable avec les autres abattements personnels | 159 325 € |

| Abattement applicable à défaut d’autre abattement | 1 594 € |

Exemple : un père de famille décède en laissant pour lui succéder trois enfants. L’actif net de succession s’élève à 330 000 €. La part revenant à chaque enfant est de 110 000 €. Après application de leur abattement personnel (100 000 €), l’assiette imposable par enfant s’élève à 10 000 €.

Les tarifs des droits

Les tarifs applicables dépendent du lien existant entre le défunt et le bénéficiaire. Les successions entre époux et entre partenaires de PACS sont exonérées de droits.

Tarif des droits applicable aux transmissions en ligne directe (entre parent et enfant et entre grand-parent et petit-enfant)

| Fraction de part nette taxable | Taux |

| N’excédant pas 8 072 € | 5 % |

| Comprise entre 8 072 € et 12 109 € | 10 % |

| Comprise entre 12 109 € et 15 932 € | 15 % |

| Comprise entre 15 932 € et 552 324 € | 20 % |

| Comprise entre 552 324 € et 902 838 € | 30 % |

| Comprise entre 902 838 € et 1 805 677 € | 40 % |

| Au-delà de 1 805 677 € | 45 % |

Exemple : pour une assiette imposable de 10 000 €, chaque enfant doit (8 072 € x 5 %) + [(10 000€ – 8 072) x 10 %] = 596 €.

Tarif des droits applicable aux transmissions entre frères et sœurs

| Fraction de part nette taxable | Taux |

| N’excédant pas 24 430 € | 35 % |

| Supérieure à 24 430 € | 45 % |

Tarif des droits applicable aux transmissions entre membres de la famille éloignés ou entre tiers

| Cas visés | Taux |

| Entre parents jusqu’au 4e degré inclusivement | 55 % |

| Entre parents au-delà du 4e degré et entre personnes non parentes | 60 % |

Cas d’exonération des frères et soeurs

Les frères et sœurs du défunt peuvent être exonérés de droits de succession lorsqu’ils remplissent les trois conditions suivantes :

- Être célibataire, veuf, divorcé ou séparé de corps, :

- Avoir, au moment de l’ouverture de la succession, plus de cinquante ans ou être atteint d’une infirmité le mettant dans l’impossibilité de subvenir par son travail aux nécessités de l’existence ;

- Avoir été constamment domicilié avec le défunt pendant les cinq années ayant précédé le décès.

Réduction de droits

Aujourd’hui, il n’existe plus qu’une seule réduction des droits de succession. Il s’agit de la réduction ouverte aux mutilés de guerre frappés d’une invalidité de 50 % au minimum. Dans cette situation, les droits dus sont réduits de moitié sans que la réduction puisse excéder 305 €.

Rapport fiscal des donations antérieures

En cas de donation réalisée par le défunt moins de quinze ans avant son décès, les abattements sont appliqués après déduction de ceux dont les héritiers ou légataires ont bénéficié lors de ces donations.

Il en va de même pour le tarif des droits. En effet, les tranches les plus basses qui ont déjà servi pour le calcul des donations de moins de quinze ans ne peuvent plus être utilisées (ou seulement en partie lorsqu’elles n’ont été utilisées que partiellement).

C’est le rapport fiscal des donations antérieures.

A RETENIR : évaluation des biens taxables, exonérations applicables, montant des abattements, rapport fiscal des donations antérieures, etc. Pour déterminer le montant des droits de succession, l’expertise de votre notaire est indispensable.